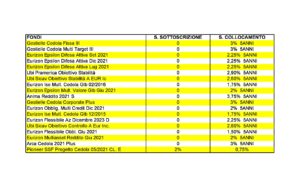

Nei giorni scorsi mi è capitata sotto gli occhi la classifica dei fondi che nel 2016 hanno realizzato la raccolta più elevata.

Sono per larga parte prodotti venduti presso sportelli bancari, ma di certo anche gli ex “promotori” avranno cavalcato la moda.

Scorrendo velocemente l’elenco si nota subito come per larga parte i prodotti appartengano alle classi obbligazionarie o bilanciate, ma in quest’ultimo caso non bilanciati tradizionali, bensì prodotti con ampia delega al gestore e riconducibili più precisamente ai fondi flessibili o total return.

A prima vista sembrerebbe difficile comprendere il motivo di tanto successo per investimenti in larga parte obbligazionari, in un periodo storico dove i tassi sono ai livelli minimi da decenni, in alcuni casi addirittura ai minimi storici di ogni tempo.

Oltre al rendimento modesto l’utilizzo di questi prodotti provoca altri due effetti negativi, i costi di gestione, ove presenti, riducono ulteriormente i già risicati margini e nel caso di rialzo dei tassi, ipotesi sempre più probabile, si verificheranno ulteriori perdite in conto capitale.

I risparmiatori che li hanno scelti non hanno fatto queste considerazioni ma mi chiedo come possano non averle fatte i bancari o i promotori che li hanno proposti.

Ipotizzo che una piccola parte dei “consulenti bancari” non condividano le mie precedenti previsioni e li hanno collocati pensando viceversa che fossero un ottimo “affare”.

Può essere anche questo… ma continuando a controllare i prodotti presenti nella lista mi sembra strano notare come tutti, ripeto, tutti, abbiano costi di ingresso “camuffati” con una metodica di recente divenuta prassi.

Chiedere al cliente di pagare una commissione di sottoscrizione del 2-3% e spiegare che di conseguenza il capitale investito sarà di 9.800/9.700€ non è semplice.

Il marketing ci viene in aiuto, come avviene?

Semplice: basta chiamare le spese di ingresso in altro modo (spese di collocamento), non far vedere al cliente che il capitale investito è subito decurtato da questo costo e spalmare l’addebito in un tempo predefinito, per esempio 4-5 anni.

Quindi ipotizzando che il Sig. Rossi versi 10.000€ vedrà contabili dove il netto investito sarà di uguale importo, i costi verranno spalmati, in aggiunta alle normali spese di gestione in un tempo predefinito, per esempio 4 anni, quindi ridurranno progressivamente il rendimento e la colpa sarà sempre attribuita ai mercati.

Mancano ancora due piccoli dettagli per capire il successo di questa prassi, il primo, il cliente che nel tempo si dovesse accorgere del meccanismo avrebbe due opzioni entrambe penalizzanti tra le quali districarsi; chiedere il riscatto immediato, ma in questo caso si vedrebbe addebitare la quota di collocamento non ancora addebitata (es. 150€ dopo 1 anno, 100€ dopo il 2 anno, ecc) o lasciare la somma investita; ultimo dettaglio, forse il più importante, la banca che colloca il prodotto registra subito il ricavo del 2-3% delle spese di collocamento.

Come vedete…chi critica il “marketing” non ne conosce appieno le molteplici e miracolose virtù!

Claudio Voltolini

Consulenza Finanziaria Indipendente (fee only)