Molto spesso si parla in Italia di asimmetria informativa. A cosa si fa riferimento?

Molto spesso si parla in Italia di asimmetria informativa. A cosa si fa riferimento?

Ci si riferisce ad una trattativa nella quale una delle parti ha maggiori informazioni dell’altra e riesce a sfruttarle a proprio favore per ottenere condizioni migliori di quelle che otterrebbe in un mercato nel quale tutti avessero le stesse conoscenze.

Questo fenomeno, presente comunemente in un qualsiasi mercato, viene citato frequentemente come una delle cause delle difficoltà che incontrano i risparmiatori italiani quando si confrontano con intermediari finanziari.

A causa della insufficiente educazione finanziaria dei clienti, le controparti nel settore finanziario ed assicurativo (parlo del settore assicurativo che si occupa di copertura di rischi per privati e di risparmio gestito e previdenza) godono di un elevato vantaggio competitivo.

Un esempio estremamente semplice e probabilmente conosciuto da molti si sta verificando proprio in questo periodo in Italia: un importante banca europea ha in atto una campagna promozionale in Italia per acquisire clienti tramite c/c remunerati a tassi “apparentemente” fuori mercato per le banche nostrane. Ora, un mio cliente, informato della promozione, mi ha fatto notare come alcuni suoi amici abbiano “bollato” come rischiosa una banca che offra tassi di questo tipo.

Questo modo di pensare è sicuramente saggio, tuttavia per valutare se si tratta in questo caso di una banca “rischiosa” e dunque di un’offerta potenzialmente pericolosa, è necessario approfondire il mercato della raccolta a breve termine in Italia e la solvibilità della proponente stessa, che – togliamo subito il dubbio – è una delle più importanti e capitalizzate banche europee.

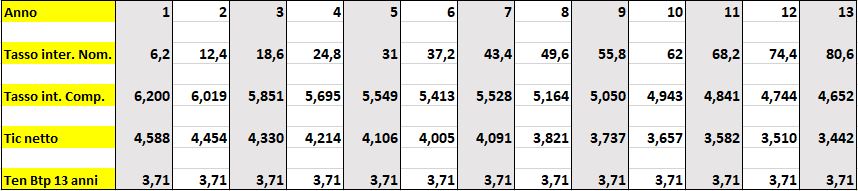

Ebbene, in questo periodo il tasso euribor ad un mese, che indica il corrispettivo praticato sul mercato interbancario per raccolta con questa durata è pari al 3,65%, mentre era al 3,85% ad inizio 2024, questi tassi consentono di remunerare la liquidità in c/c a tassi tra il 2 e il 3% senza regalare nulla.

Del resto, pur senza ottenere alcun risultato, la stessa Banca d’Italia ha più volte richiamato le banche italiane ad una maggiore attenzione alla forbice tra i tassi applicati sulla raccolta e quelli applicati sulle operazioni di prestito alla clientela.

Tant’è vero che il Governo, lo scorso anno, pensando di racimolare qualche ulteriore entrata, decise di introdurre una tassazione aggiuntiva sugli “extra profitti” maturati dal sistema bancario a seguito dei rialzi dei tassi a breve termine non girati ai clienti e del conseguente rialzo dei tassi sui prestiti a tasso variabile o sulle nuove erogazioni (subito invece applicati ai clienti stessi). Solo che, purtroppo, in sede di conversione del decreto, qualcuno pretese ed ottenne di subordinare la tassazione alla distribuzione di utili, con la prevedibile conseguenza che le banche, anziché far partecipare lo Stato e di conseguenza tutti i cittadini, al lauto banchetto, non abbiano fatto altro che aumentare le loro riserve patrimoniali, sempre comode in caso di difficoltà future.

L’esempio tratta del differenziale di interesse, tecnicamente definito spread, tra i tassi pagati ed incassati dalle banche, ma l’asimmetria informativa è presente in quasi tutti i casi nei quali il cliente si trova a prendere decisioni con il suo interlocutore bancario per investire, per assicurarsi o finanziarsi.

L’asimmetria informativa è “sfruttata” dal sistema finanziario per mantenere o addirittura migliorare i margini nei sui rapporti contrattuali, rendendo difficile per il cliente scegliere il proprio tornaconto.

Ora, con questo articolo propongo un modo diverso e utile agli investitori per condividere, almeno parzialmente, i vantaggi che l’asimmetria informativa fornisce alle banche e di conseguenza agli azionisti e a tutto il “personale” coinvolto nel processo distributivo.

Ho messo tra virgolette il termine “personale”, perché a godere di detti vantaggi sono, oltre che i dipendenti bancari propriamente detti, anche agenti di assicurazione, subagenti, consulenti finanziari abilitati all’offerta fuori sede (ex promotori), e i mediatori creditizi.

Come sfruttare questo come investitori?

In primo luogo avendo sempre chiaro il nostro ruolo sia quando siamo clienti, sia se decidessimo di diventare azionisti delle banche.

Alcune premesse vanno fatte a questo riguardo:

- innanzitutto va detto che questo è un articolo che ha lo scopo di evidenziare un’opportunità creata da un mercato “poco efficiente”, non si tratta di un consiglio generalizzato, ed ognuno dovrà valutare con il proprio Consulente finanziario autonomo o con approfondite informazioni aggiuntive se e come trasformare il suggerimento che segue in operazioni di investimento;

- acquistare azioni presuppone una adeguata conoscenza dello strumento, quindi non consiglio l’acquisto a chi non l’abbia mai fatto e non saprebbe valutarne i rischi;

- molti investitori hanno nei loro portafogli fondi azionari, etf, singole azioni, o fondi assicurativi con importanti quote azionarie, tuttavia che vi è molta differenza tra acquistare un fondo azionario, un etf o singole azioni, in quest’ultimo caso si corre il “cosiddetto rischio specifico” il rischio cioè di incappare in aziende che in futuro potrebbero avere problemi sul mercato tali da far perdere valore al loro investimento, fino ad azzerarsi in casi limite.

Ne sanno qualcosa, dalle mie parti, i vecchi azionisti di Banca Marche, che persero tutto il capitale investito salvo poi essere parzialmente risarciti, con soldi di tutti i contribuenti, nella misura del 40%.

Quindi investire in singole azioni è rischioso, non consiglio di farlo a chi non lo ha mai fatto e non comprende tutte le implicazioni del caso.

Per coloro che invece ritengono interessante il mio ragionamento, consiglio di effettuare un ulteriore selezione.

Il fenomeno di cui stiamo parlando è generalizzato per il mercato finanziario italiano, tuttavia io prediligo investire in banche specializzate nella distribuzione di prodotti finanziari e poco attive invece nei finanziamenti a famiglie e aziende.

Questo perché finanziare imprese e famiglie equivale a legarsi a doppio filo alle congiunture economiche dell’intero Paese, invece in questo caso, ho intenzione di privilegiare un settore di nicchia del sistema bancario, quello che ha principalmente ricavi legati alla vendita di prodotti finanziari e alla gestione del risparmio.

Vi è in atto da anni un trend che favorisce banche-reti, così definite perché utilizzano “reti di cfaofs” anziché filiali tradizionali per la loro attività.

Il business di questa particolare tipologia di banca è più soggetto degli altri alle fluttuazioni dei mercati finanziari, il ribasso dei mercati produce minori margini in commissioni di performance, riduce le masse dove vengono applicate le commissioni e induce i clienti a prendere meno rischi; tuttavia la loro organizzazione riduce i costi fissi e in parte assorbe i minori margini con minori commissioni pagate agli agenti.

Sono casi perfetti per il mio ragionamento i seguenti titoli: Banca Mediolanum, Banca Fineco, Azimut, Banca Generali e Credito Emiliano.

L’ultima dell’elenco merita qualche informazione aggiuntiva. Parliamo apparentemente di una banca regionale come altre, che includo nella selezione per due motivi:

- perché controlla società di gestione del risparmio e di distribuzione finanziaria;

- perché è una banca estremamente attenta alla qualità dei crediti, “prestando” a privati ed aziende con molta più selettività rispetto ad altri competitor.

L’elenco sopra riportato prevede 5 titoli, ma potremmo allargare la selezione inserendo il titolo Poste Italiane, ed in questo caso il paniere diverrebbe più diversificato e meno volatile rispetto agli andamenti dei mercati finanziari.

Poste Italiane sta rapidamente trasformandosi in player finanziario, grazie al sempre maggior contributo agli utili dato dalla vendita dei prodotti finanziari e dalla gestione della omonima compagnia assicurativa, a differenza di quanto avveniva nel passato, quando un peso maggiore era fornito dalla consegna di posta e piccoli pacchi.

Se qualcuno volesse cimentarsi in questo investimento, che dovrebbe sempre limitarsi ad una piccola quota dell’intero investimento azionario, potrebbe dividere la somma in 5 oppure 6 quote.

Annualmente oltre alle oscillazioni di valore tipiche dell’azionario, avrebbe dividendi lordi che ai valori di oggi equivalgono al 5,58% lordo del valore investito escludendo dal paniere Poste Italiane, 5,75% nel caso venga inclusa.

I dividendi sono variabili nel tempo, quindi questo dato potrebbe oscillare in maniera significativa, anche se il trend di questo piccolo paniere è in crescita da anni.

Maggiore è la concentrazione del rischio in un unico titolo o settore, maggiore sarà il rischio.

Quindi attenzione sempre a dove investire e per quale obiettivo.

Investire diversificando in azioni dei principali paesi industrializzati è sicuramente meno rischioso che investire in un solo paese, a maggior ragione se parliamo di un settore specifico.

L’articolo ha lo scopo di evidenziare come ogni attività produca molteplici conseguenze per chi è cliente, azionista, od operatore del settore. Ogni soggetto economico ha interessi diversi rispetto al ruolo che riveste nell’operazione.

Molto spesso si parla in Italia di asimmetria informativa. A cosa si fa riferimento?

Molto spesso si parla in Italia di asimmetria informativa. A cosa si fa riferimento?